電気自動車(EV)の税金はいくら? かかる税金と優遇制度について解説

電気自動車(EV)の購入時にかかる税金

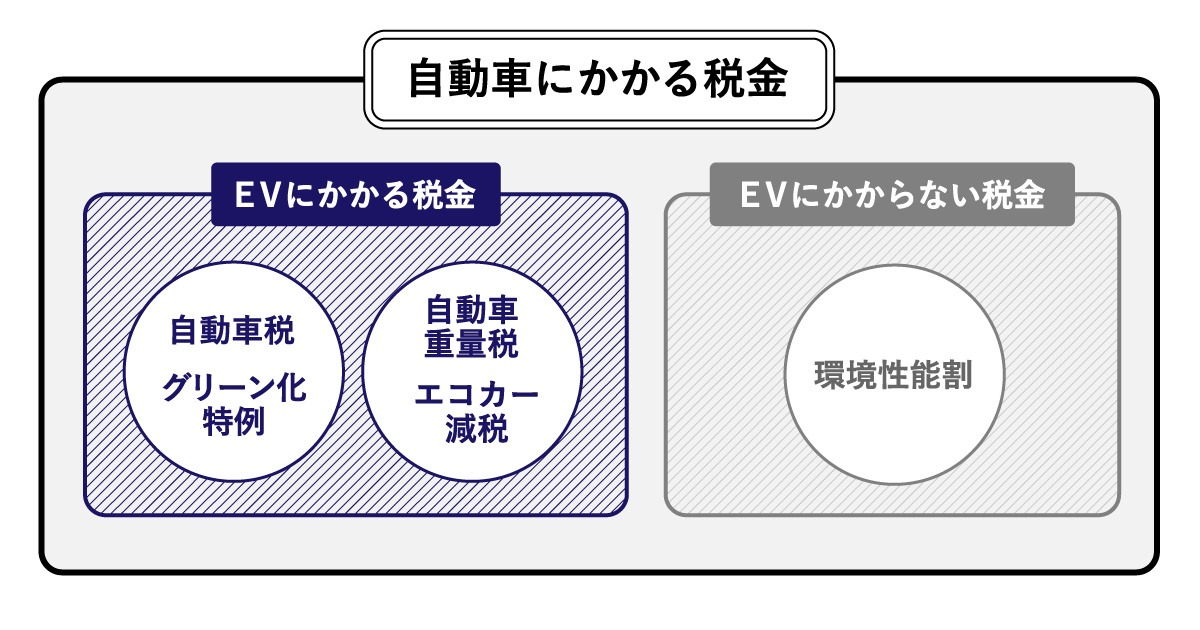

EV購入にはガソリン車同様に、自動車税と自動車重量税がかかりますが、エコカーとして減税の対象にもなっています。ここでは、税金の内容や納付時期、優遇制度について解説します。

自動車税

自動車税は毎年4月1日時点での自動車保有者に対し発生する税金で、5月初旬に都道府県の税事務所から納付書が郵送されます。自動車税は排気量や用途(自家用/営業用)によって税額が決まります。詳しくは後述しますが、2021年よりグリーン化特例が導入され、環境に優しい車ほど税金が低くなる優遇措置が実施されています。この制度は低公害車の普及を目指すもので、排ガス性能や燃費性能が高い車両では大きな減税措置となります。

自動車重量税

自動車税重量税は新車登録時とその後の定期車検時に支払う税金です。税額は車両の重量や種別、使用目的、登録年数で決まります。自動車重量税は0.5トン刻みで金額が設定されており車両の重量が重いほど税額は上昇します。自動車重量税もまた自動車税同様に、排ガス性能や燃費性能に応じた優遇措置が設けられています。EVは電池重量で重くなりがちですが、エコカーとして減税の対象になっています。

電気自動車(EV)の税制優遇

2050年のカーボンニュートラル達成に向け、自動車業界の変革を推進するために政府はエコカーに対して税制上の優遇措置を設けています。ここからはEVが対象となる減税内容について解説します。

グリーン化特例

グリーン化特例は、排ガス性能・燃費性能ともに優れた低公害車を対象に設定された税制上の優遇措置です。具体的にはEV・FCV(燃料電池自動車)・天然ガス自動車・PHEV(プラグインハイブリッド車)が対象となっています。

このためEVを新車登録した場合は、グリーン化特例の対象となり新車登録年度の翌年度分の自動車税が減税されます。具体的には、ガソリン車に比べて自動車税が概ね75%軽減されます。例えば、ガソリン車であった場合に納めなければならない自動車税額が30,000円のところ、グリーン化特例の対象車で減税率が75%であれば、納税額は7,500円となります。

グリーン化特例は当初は2023年3月31日までの期間限定の特例措置でした。しかし、物価の上昇に伴う消費者負担増を考慮し、3年間の延長が決定されました。この期間にEVへの切り替えを検討することは、大きな経済的メリットにつながります。

参照元:令和5年度税制改正(車体課税の見直し及び延長)|経済産業省

エコカー減税

エコカー減税は、排出ガスの削減と環境負荷の低減を図るために設定された税制度です。そのため、排ガス性能や燃費性能が高い自動車を購入した場合に、自動車重量税が減税または免税される仕組みとなっています。この制度の対象となるのは、EV・FCV・天然ガス自動車・PHEV・LPG車・クリーンディーゼル車です。EVは電気自動車等という区分に該当し、初回車検と2回目車検において自動車重量税が完全免税されます。一方、「電気自動車等」以外の区分に該当する車両では、排ガス性能や燃費性能の達成度に応じて25~100%の減税となります。

エコカー減税もグリーン化特例同様に、当初の設定期間より延長が決定されています。物価高や半導体不足による新車納期の長期化を受けて、2023年4月末の廃止期限が2026年まで延長となりました。この制度延長により、今後ますますのEV普及拡大が期待されます。

参照元:令和5年度税制改正(車体課税の見直し及び延長)|経済産業省

環境性能割が非課税

環境性能割は、2019年に自動車取得税が廃止された後に設定された課税制度です。この制度では、新車・中古車を問わず車を取得したら取得価格に応じて税率が設定される仕組みになっています。具体的な税額は、車体取得価格×環境性能割の税額で算出できます。中古車の場合は、車体取得価格を税事務所で利用される一覧表記載の「課税標準基準額」×経過年数を考慮した残価率で算出します。

環境性能割は、自動車から発生する排ガスや公害、騒音などの社会的コストとしてかかる負担を車両所有者に求めることを目的としています。そのため、環境負荷が低い低公害車は免税・減税の対象となります。前述の4種(EV・FCV・天然ガス自動車・PHEV)は「電気自動車等」と区分され、非課税となっています。つまり「電気自動車等」該当車両は、環境性能割を収める必要はありません。一方、「電気自動車等」以外の車種では、排ガス性能や燃費性能に応じて0~2%の課税割合が設定されます。性能基準を満たせない車は、取得価格の3%が環境性能割として課税されます。

電気自動車(EV)の補助金

税制面での優遇以外にも、EV購入には次のような補助金が受けられます。

【CEV補助金(クリーンエネルギー自動車導入促進補助金)】

次世代自動車振興センターによる補助金で、EV・PHEV・FCV・クリーンディーゼル車などを対象としています。補助金上限額は車両によって異なります。交付条件をよく確認のうえ申請しましょう。CEV補助金の申請には、申請書類の提出後、次世代自動車振興センターの審査が必要となります。申請には原則新車登録日から1ヵ月以内という期限が設けられています。また補助金交付までには申請後1~2ヵ月ほどかかることを念頭に置いておきましょう。CEV補助金は年度途中でも予算満了になれば終了します。EV購入が年度の後半になる場合はお気をつけください。

EV契約の際、補助金額を考慮するとハイブリッド車よりも安くなったという事例があります。税制面での優遇に加え、補助金が受けられる点もEV購入の際には大きな決め手となります。

【自治体による補助金】

お住まいの自治体によっては、独自のエコカー補助金制度を設けているところがあります。例えば、東京都であれば「ZEVの車両購入補助金」として、クリーンエネルギー自動車導入促進補助金の対象となるEVを購入する個人に対して35~45万円の補助額が設定されています。それに加えて、再生可能エネルギー電力を導入している場合に補助額が上乗せされる場合があります。東京都以外の自治体でもCEV補助金と併用した施策が用意されているケースがあるので、EVの購入を検討する際には事前に確認しておきましょう。

参照元:令和7年度 ZEVの車両購入補助金のお知らせ|東京都

減税制度でお得にレクサスの電気自動車(EV)に乗ろう

レクサスのEVには減税・補助金対象となる車両が多くあります。車種別の減税・補助金対象については以下の通りです。

対象となる制度:環境性能割・エコカー減税・グリーン化特例・CEV補助金

・BEV:RZ450e、RZ300e、UX300e

・PHEV:RX450h+、NX450h+

また、EV以外のハイブリット車にも一部減税・補助金対象となっています。

対象となる制度:環境性能割・エコカー減税

・RX450h+(除く)、NX(NX450h+除く)、UX(UX300e除く)、LBX、LS、ES、IS、LM、LC、RC

対象となる制度:環境性能割

・LX

まとめ

カーボンニュートラル化を目指し、政府はEVの普及促進のため多くの税制優遇措置を設けています。グリーン化特例による減税やエコカー減税による自動車重量税の免除は経済的メリットが大きいです。環境性能割による非課税処置も車両購入においては大きな利点となります。CEV補助金や自治体による補助金など活用できる特典は活用しましょう。グリーン化特例やエコカー減税の延長期間である今こそ、EVを検討するチャンスです。EVの購入でどれほどの優遇が受けられるのか、今一度確認してみることをおすすめします。